Finanzierungsquellen für Unternehmenskäufe: Von der Hausbank bis zum Private Equity

Einleitung: Die Finanzierung als Erfolgsfaktor beim Unternehmenskauf

Die Entscheidung, ein Unternehmen zu kaufen, ist oft schneller getroffen als die Frage der Finanzierung geklärt. In meiner langjährigen Praxis als M&A-Berater habe ich immer wieder erlebt: Selbst der perfekte Übernahmekandidat bleibt ein unerfüllter Traum, wenn die Finanzierung nicht solide strukturiert ist. Die Finanzierungsstruktur entscheidet nicht nur darüber, ob Sie den Kauf überhaupt stemmen können, sondern auch über Ihre finanziellen Spielräume für die Zeit nach der Übernahme.

Im ultimativen Ratgeber zum Unternehmenskauf habe ich bereits den gesamten Dealmaking-Prozess umfassend dargestellt. In diesem Artikel möchte ich speziell auf die verschiedenen Finanzierungsquellen eingehen, die Ihnen als Unternehmenskäufer zur Verfügung stehen – von klassischen Bankdarlehen bis hin zu Private Equity.

Warum die richtige Finanzierungsstruktur über Erfolg und Misserfolg entscheidet

Nach über 80 begleiteten Unternehmenstransaktionen kann ich Ihnen versichern: Die Finanzierungsstruktur ist weit mehr als ein technisches Detail. Sie bestimmt maßgeblich:

- Ihren finanziellen Handlungsspielraum nach der Übernahme

- Die Belastung durch Zins- und Tilgungszahlungen

- Die Flexibilität bei unerwarteten Entwicklungen

- Die Governance-Struktur (je nach Art der Kapitalgeber)

- Die Möglichkeiten für zukünftiges Wachstum

Ein zu hoher Fremdkapitalanteil kann selbst ein profitables Unternehmen in Schwierigkeiten bringen, während ein zu hoher Eigenkapitaleinsatz Ihre Rendite verwässert. Es gilt, die richtige Balance zu finden.

Traditionelle Finanzierungsquellen: Die Basis jeder Akquisitionsfinanzierung

Hausbanken und Sparkassen: Der klassische Weg

Hausbanken und Sparkassen sind nach wie vor die häufigsten Kapitalgeber bei Unternehmenskäufen im Mittelstand. Vorteile dieser Finanzierungsquelle sind:

- Langjährige persönliche Beziehungen

- Regionale Verankerung und Marktkenntnis

- Flexibilität bei der Strukturierung

- Moderate Zinssätze (typischerweise 3-6% p.a. je nach Bonität und Sicherheiten)

Aus meiner Praxiserfahrung kann ich berichten: Banken finanzieren typischerweise bis zu 50-60% des Kaufpreises, verlangen aber in der Regel Sicherheiten. Dies können Unternehmenswerte wie Immobilien, Maschinen oder auch private Sicherheiten des Käufers sein.

Mein Praxistipp: Sprechen Sie frühzeitig mit Ihrer Hausbank. Eine grobe Finanzierungszusage vor Beginn der konkreten Verhandlungen stärkt Ihre Position erheblich.

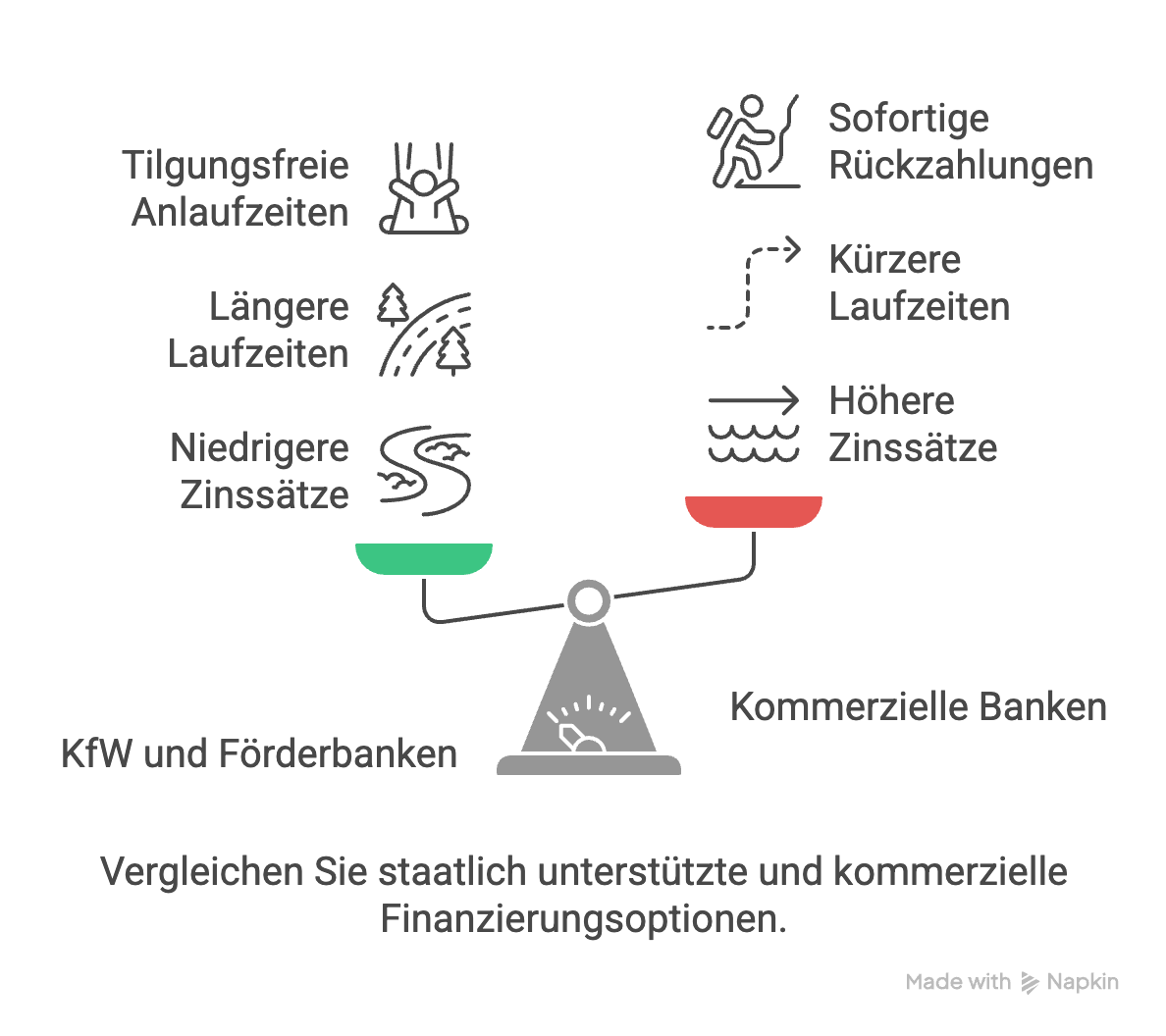

KfW und Förderbanken: Staatlich unterstützte Finanzierung

Die KfW und regionale Förderbanken bieten attraktive Finanzierungsprogramme speziell für Unternehmensübernahmen:

- Niedrigere Zinssätze als bei kommerziellen Banken (oft 1-2 Prozentpunkte günstiger)

- Längere Laufzeiten (bis zu 20 Jahre)

- Tilgungsfreie Anlaufzeiten (meist 1-2 Jahre)

- Teils Haftungsfreistellung für die Hausbank

Besonders erwähnenswert ist der KfW-Unternehmerkredit, der bis zu 100% der förderfähigen Kosten abdecken kann.

Mein Praxisbeispiel: Bei der Übernahme eines produzierenden Gewerbebetriebs mit 35 Mitarbeitern konnte der Käufer meines Mandanten durch eine Kombination aus Hausbank- und KfW-Mitteln 80% des Kaufpreises von 3,2 Mio. Euro finanzieren – zu einem durchschnittlichen Zinssatz von nur 2,8%.

Alternative Finanzierungsmodelle: Flexibilität für die Finanzierungslücke

Mezzanine-Kapital: Die Brücke zwischen Eigen- und Fremdkapital

Mezzanine-Kapital schließt häufig die Lücke zwischen Bankdarlehen und verfügbarem Eigenkapital. Charakteristisch sind:

- Nachrangigkeit gegenüber Bankdarlehen

- Höhere Zinssätze (typischerweise 8-12% p.a.)

- Oft Kombination aus fester Verzinsung und erfolgsabhängiger Komponente

- Keine oder nur eingeschränkte Mitspracherechte

In meiner Deal-Praxis hat sich Mezzanine-Kapital besonders bei größeren Transaktionen ab 5 Mio. Euro bewährt, wo die Eigenkapitalausstattung des Käufers nicht ausreicht, aber keine weiteren Gesellschafter aufgenommen werden sollen.

Verkäuferdarlehen: Der Vertrauensbeweis

Ein Verkäuferdarlehen bedeutet, dass der Verkäufer einen Teil des Kaufpreises stundet und als Darlehen gewährt:

- Typischerweise 10-30% des Kaufpreises

- Laufzeiten von 3-5 Jahren

- Verzinsung meist zwischen Bank- und Mezzanine-Zinssatz (ca. 5-8% p.a.)

- Signal des Vertrauens in die Zukunftsfähigkeit des Unternehmens

Mein Praxistipp: Verkäuferdarlehen sind ein hervorragendes Verhandlungsinstrument. Sie signalisieren dem Verkäufer, dass Sie an den Erfolg des Unternehmens glauben, und geben ihm die Möglichkeit, an der zukünftigen Wertentwicklung teilzuhaben.

Eigenkapitalinvestoren: Partner für größere Übernahmen

Private Equity: Professionelles Investmentkapital

Private Equity-Gesellschaften investieren gezielt in Unternehmensübernahmen und bringen neben Kapital oft auch Management-Know-how mit:

- Typische Investments ab 5-10 Mio. Euro (je nach Fonds)

- Hohe Renditeerwartungen (meist >15% p.a.)

- Aktive Einflussnahme auf die Unternehmensführung

- Mittel- bis langfristiger Anlagehorizont (üblicherweise 4-7 Jahre)

Aus meiner Deal-Erfahrung kann ich berichten: Private Equity kommt besonders dann in Frage, wenn nicht nur Kapital, sondern auch strategische Unterstützung für Wachstum oder Internationalisierung benötigt wird.

Family Offices: Langfristig orientierte Investoren

Family Offices verwalten das Vermögen wohlhabender Familien und agieren oft anders als klassische PE-Fonds:

- Längerer Anlagehorizont (teils unbegrenzt)

- Oft moderatere Renditeerwartungen (8-12% p.a.)

- Fokus auf bestimmte Branchen, in denen die Familie Erfahrung hat

- Zurückhaltendere Einflussnahme auf das operative Geschäft

Mein Praxisbeispiel: Für einen Maschinenbaubetrieb konnte ich einen Family Office-Investor gewinnen, der nicht nur 60% des Kaufpreises bereitstellte, sondern auch wertvolle Branchenkontakte einbrachte und dennoch dem Management weitgehende Autonomie ließ.

Business Angels: Kapital mit persönlicher Note

Business Angels sind vermögende Privatpersonen, oft ehemalige Unternehmer, die in Übernahmen investieren:

- Typische Investments von 100.000 bis 500.000 Euro

- Persönliches Engagement und Netzwerk

- Branchen- und Managementerfahrung

- Oft flexiblere Konditionen als institutionelle Investoren

Öffentliche Fördermittel und Zuschüsse: Nicht zu unterschätzende Unterstützung

Neben Krediten bieten Bund, Länder und EU auch nicht rückzahlbare Zuschüsse:

- Gründungszuschuss für vormals Arbeitslose

- Investitionszuschüsse in strukturschwachen Regionen

- Innovationsförderung bei technologieorientierten Übernahmen

- Beschäftigungsförderung bei Arbeitsplatzerhalt oder -schaffung

Mein Praxistipp: Informieren Sie sich frühzeitig über Fördermöglichkeiten. Die Beantragung muss oft vor Vertragsabschluss erfolgen, und nachträgliche Anträge werden meist nicht bewilligt.

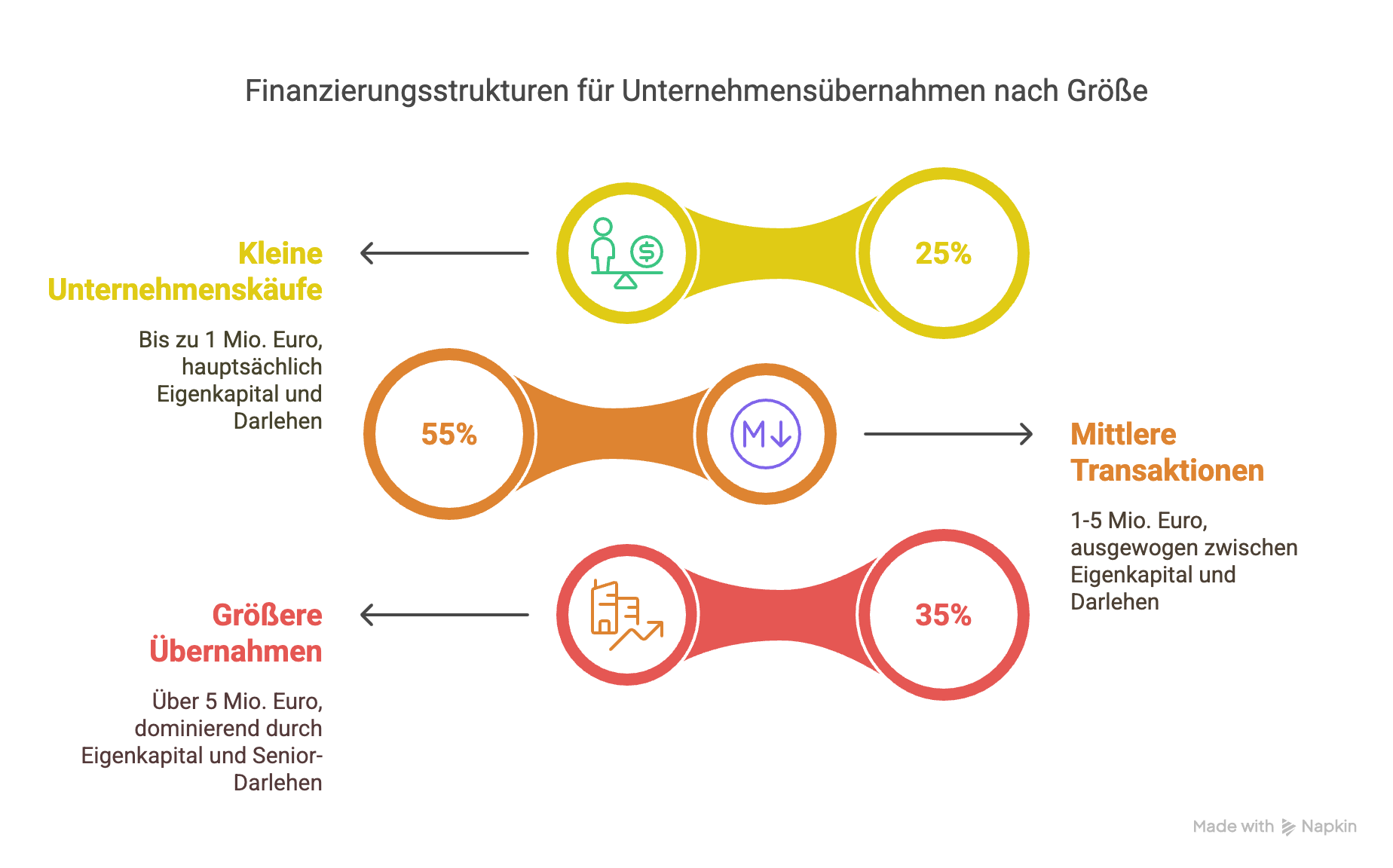

Die typische Finanzierungsstruktur bei verschiedenen Unternehmensgrößen

Basierend auf meiner Erfahrung haben sich folgende Finanzierungsstrukturen bewährt:

Kleine Unternehmenskäufe (bis 1 Mio. Euro)

- 20-30% Eigenkapital des Käufers

- 50-60% Bankdarlehen (inkl. Fördermittel)

- 10-20% Verkäuferdarlehen

Mittlere Transaktionen (1-5 Mio. Euro)

- 25-30% Eigenkapital (ggf. mit Co-Investoren)

- 50-60% Bankdarlehen und Fördermittel

- 10-15% Verkäuferdarlehen

- Ggf. 10-15% Mezzanine-Kapital

Größere Übernahmen (ab 5 Mio. Euro)

- 30-40% Eigenkapital (oft mit PE oder Family Office)

- 40-50% Senior-Bankdarlehen

- 10-20% Mezzanine-Kapital oder Nachrangdarlehen

- 0-10% Verkäuferdarlehen

Vor- und Nachteile der verschiedenen Finanzierungsquellen

Bankdarlehen

Vorteile: Günstiges Kapital, keine Mitspracherechte

Nachteile: Strenge Covenants, umfangreiche Sicherheiten

Förderdarlehen

Vorteile: Besonders günstige Konditionen, oft längere Laufzeiten

Nachteile: Aufwändige Beantragung, teils Zweckbindung

Mezzanine-Kapital

Vorteile: Stärkung der Eigenkapitalbasis, keine Verwässerung der Anteile

Nachteile: Relativ teuer, enge Berichtspflichten

Private Equity

Vorteile: Signifikantes Kapital, strategische Unterstützung

Nachteile: Abgabe von Kontrolle, hohe Renditeerwartungen

Verkäuferdarlehen

Vorteile: Flexibel verhandelbar, Vertrauenssignal

Nachteile: Verkäufer bleibt involviert, nicht für 100% Exit-Wünsche geeignet

Praktische Tipps zur Verhandlung mit Finanzierungspartnern

Aus meiner Erfahrung als M&A-Berater kann ich folgende Tipps geben:

- Bereiten Sie ein überzeugendes Finanzierungsmemorandum vor

Banken und Investoren benötigen solide Unterlagen – von historischen Finanzdaten bis zu detaillierten Businessplänen. - Sprechen Sie mit mehreren Kapitalgebern parallel

Wettbewerb verbessert Ihre Konditionen erheblich. - Achten Sie auf die Gesamtstruktur, nicht nur einzelne Konditionen

Ein etwas höherer Zinssatz, aber dafür flexible Tilgung kann insgesamt vorteilhafter sein. - Berücksichtigen Sie die Zeit nach dem Kauf

Stellen Sie sicher, dass genügend Liquidität für Anlaufverluste oder Investitionen bleibt. - Kalkulieren Sie einen Puffer ein

Erfahrungsgemäß treten bei 80% aller Übernahmen unerwartete Finanzierungsbedarfe auf.

Häufige Fehler bei der Finanzierungsgestaltung

In meiner Praxis begegnen mir immer wieder dieselben Fehler:

- Zu hohe Fremdfinanzierung: Eine Fremdkapitalquote über 70% führt oft zu Liquiditätsproblemen.

- Vernachlässigung von Betriebsmittelfinanzierungen: Neben dem Kaufpreis muss auch das Working Capital finanziert werden.

- Unzureichende Berücksichtigung der Anfangsverluste: Fast jede Übernahme durchläuft eine Konsolidierungsphase.

- Fehlende Reserven für unerwartete Ausgaben: Setzen Sie mindestens 10% des Kaufpreises als Reserve an.

- Zu kurzfristige Tilgungsstrukturen: Die Tilgung sollte zum Cashflow-Potenzial des Unternehmens passen.

Fazit: Der maßgeschneiderte Finanzierungsmix als Erfolgsfaktor

Die Finanzierung eines Unternehmenskaufs ist keine reine Geldbeschaffung, sondern ein strategisches Element des gesamten Dealmaking-Prozesses. Eine maßgeschneiderte Finanzierungsstruktur, die zur Größe der Transaktion, Ihrer persönlichen Situation und dem Zielunternehmen passt, ist ein entscheidender Erfolgsfaktor.

Als erfahrener M&A-Berater kann ich Ihnen versichern: Der Aufwand für die Entwicklung einer soliden Finanzierungsstruktur lohnt sich mehrfach – durch bessere Konditionen, größere finanzielle Flexibilität nach der Übernahme und letztlich durch einen höheren Return on Investment.

FAQ: Häufige Fragen zur Finanzierung von Unternehmenskäufen

Wie viel Eigenkapital muss ich mindestens einbringen?

Als Faustregel gilt: Mindestens 20-30% des Kaufpreises sollten aus Eigenkapital bestehen. Bei größeren Transaktionen oder riskanteren Branchen können Banken auch 40% oder mehr verlangen.

Kann ich ein Unternehmen auch ohne eigenes Kapital kaufen?

Reine Fremdfinanzierungen sind zwar theoretisch möglich (Stichwort "Leveraged Buyout"), aber in der Praxis für mittelständische Transaktionen sehr selten. In Ausnahmefällen kann ein sehr ertragsstarkes Unternehmen mit hoher Substanz zu 90-95% fremdfinanziert werden.

Welche Sicherheiten verlangen Banken typischerweise?

Banken sichern sich üblicherweise durch Grundschulden auf Betriebsimmobilien, Sicherungsübereignung von Maschinen und Anlagen, Abtretung von Forderungen sowie häufig auch durch persönliche Bürgschaften des Käufers.

Wie lange dauert es, eine Finanzierung auf die Beine zu stellen?

Von der ersten Anfrage bis zur verbindlichen Finanzierungszusage vergehen typischerweise 2-4 Monate. Bei komplexeren Transaktionen mit mehreren Finanzierungspartnern kann der Prozess auch 6 Monate dauern.

Sollte ich zuerst mit dem Verkäufer oder mit Finanzierungspartnern sprechen?

Idealerweise klären Sie zuerst Ihre grundsätzliche Finanzierungsfähigkeit mit Banken und potenziellen Investoren, bevor Sie in konkrete Verhandlungen eintreten. Eine grobe Finanzierungszusage stärkt Ihre Verhandlungsposition erheblich.